Declaratia SAF-T (D406) este un modul al sistemului erp Expert-Contab si isi extrage datele din modulele de baza ale acestuia (EC-contabilitate generala, MF-mijloce fixe, STO-Stocuri). Datele extrase sunt apoi prezentate intr-o forma in care pot fi usor consultate si optional chiar face anumite modificari sumare. Permite de asemenea ca portiuni din anumite sectiuni sau chiar sectiuni intregi sa fie importate din alte fisiere XML ce respecta standardul SAF-T. Mai jos gasiti o prezentare a acestui modul inclusiv un tutorial video.

- Tutorial video https://youtu.be/_KRlenv8HPI.

- Recomandam sa cititi Ghidul ANAF de la adresa https://www.anaf.ro/anaf/internet/ANAF/despre_anaf/strategii_anaf/proiecte_digitalizare/saf_t si optional sa consultati fisierul XLS cu specificatii si nomenclatoare SAF-T de la adresa https://static.anaf.ro/static/10/Anaf/Declaratii_R/406.html (fisierul schema xlsx)

-

Principalele optiuni ale modulului SAF-T:

- Modul culegere date din ERP-ul Expert-Contab.

- Modul import date in format XML - SAF-T din alte aplicatii.

- Modul consultare/editare date importate.

- Modul generare XML pentru validare cu DukIntegrator.

-

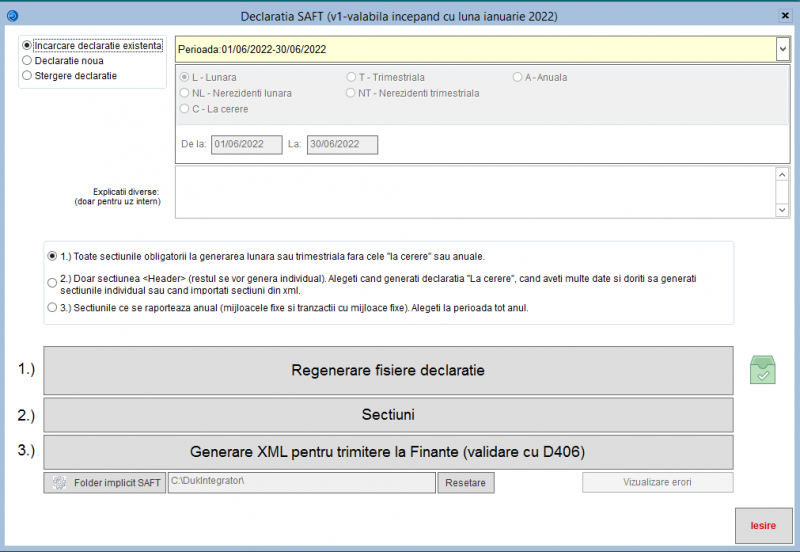

Generarea declaratiei:

- Vor fi in mod uzual 4 tipuri de declaratie:

-

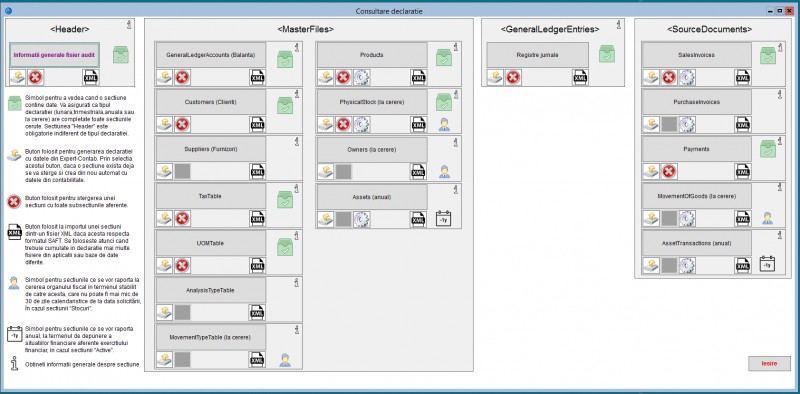

Lunara/trimestriala dupa cum se depune decontul de tva si va contine urmatoarele sectiuni:

- Informatii generale fisier audit (Header).

- Balanta contabila inclusiv clasa 8 (GeneralLedgerAccounts).

- Balanta de clienti (Customers)

- Balanta de furnizori (Suppliers).

- Vectorul fiscal (TaxTable).

- Unitati de masura standardizate (UOMTable)

- Analiza pe centre de cost (AnalysisTypeTable) - optionala

- Produse (Products)

- Registrul jurnal general (GeneralLedgerEntries)

- Facturi de vanzare (SalesInvoices)

- Facturi de cumparare (PurchaseInvoices)

- Incasari si plati (Payments)

-

Anuala (va contine mijloacele fixe) si va avea ca termen depunerea bilantului anual.

- Situatia mijloacelor fixe (Assets)

- Tranzactii cu mijloace fixe (AssetTransactions)

- Sectiunile obligatorii ale acestei declaratii anuale sunt (extras din Ghidul contribuabilului):

-

"Anual, în funcție de anul financiar al contribuabilului, există obligația de raportare pentru următoarele secțiuni privind Activele din Fișierul SAF-T, care vor fi denumite Declarația informativă D406 - Active:

- 1.Header [Antetul];

-

2.MasterFiles [Fișiere Master] cu anumite subsecțiuni:

- 2.1 GeneralLedgerAccounts [Balanta contabila]

- 2.7 AnalysisTypeTable [Tabelă Tipuri Analiză]

- 2.12 Assets [Active]

-

4. Document Source [Documentele Sursă] cu următoarea subsecțiune:

- 4.5 AssetTransactions [Tranzacții cu Active]"

- Obligația de raportare Anuală pentru Active se corelează cu anul financiar al contribuabilului iar Declarația informativă D406 pentru Active se depune pana cel târziu data de depunere a situațiilor financiare aferente anului financiar închis.

-

La cerere (de regula balanta de stocuri/tranzactii cu stocuri). Pentru declaratia la cerere aveti 30 zile termen de depunere. Aceasta contine urmatoareloe sectiuni:

- Tipuri de miscari (MovementTypeTable)

- Balanta de stocuri pe produse (PhysicalStock)

- Beneficiari stocuri (Owners)

- Miscari de stocuri (MovementOfGoods)

-

Invoice reporting (Nerezidenti). Aceasta contine urmatoareloe sectiuni:

- Header

- MasterFiles

- Taxtable

- Uom

- Products

- Source documents

- PurchaseInvoices

-

Lunara/trimestriala dupa cum se depune decontul de tva si va contine urmatoarele sectiuni:

- Vor fi in mod uzual 4 tipuri de declaratie:

-

Exemplu

- În cazul unui contribuabil cu închiderea anului financiar la 31.12.2022, depune pana în ultima zi calendaristică din ianuarie (31.01.2023) declarația lunară pentru luna decembrie 2022, fără să includă informații despre Active pentru anul 2022. Pana la data depunerii situațiilor financiare (e.g. in max. 150 zile după închiderea exercițiului financiar) se vor depune 2 declarații, una pentru luna anterioara depunerii (ex. aprilie 2023), si una pentru Active – aferenta anului financiar precedent (2022).

- Recomandam acolo unde volumul de date este foarte mare sa se genereze la inceput doar sectiunea "Header" si apoi sa se intre pe fiecare sectiune obligatorie pe butonul de incarcare.

. In acest fel sectiunile se pot valida una cate una si corecta mai usor eventualele erori si regenera doar sectiunile cu modificari.

. In acest fel sectiunile se pot valida una cate una si corecta mai usor eventualele erori si regenera doar sectiunile cu modificari. -

Sectiunea Header

- Contine date despre declaratie, perioada, datele firmei, tipul declaratiei, softul cu care a fost generata.

- Aceasta sectiune va fi obligatorie la orice declaratie.

-

Sectiunea GeneralLedgerAccounts

- Contine balanta de verificare la luna respectiva cu conturi din toate clasele.

- Contul din SAF-T va fi cont analitic (nu sintetic) dar fara punct sau litere. De aceea am prevazut in EC->Nomenclatoare->Plan de conturi->Tab-ul SAF-T o rubrica in care se va completa contul SAF-T corespondent. Acest cont se va raporta in declaratie. De aceea chiar daca ati folosit un cont care nu se mai foloseste sau are punct sau litere (de ex.4428.FR) veti trece la cont_saft contul fara punct sau litere (exemplu in loc de 4428.FR puneti un analitic numeric 442899).

- Se va raporta si clasa 8.

- Daca un cont nu doriti sa se raporteze in SAF-T treceti la contul SAF-T in planul de conturi textul NULL (cu majuscule) (- exemplu la 8000).

-

Sectiunea Customers

- Contine balanta de clienti.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Se vor raporta soldurile pe clienti. Aplicatia va genera balanta de clienti doar pentru conturile configurate in sectiune (vezi iconita cu rotita zimtata de la customers pentru configurari). Implicit va fi doar 411. Mergeti pe iconita

si bifati si alte conturi de clienti care sunt urmarite pe partener-factura.

si bifati si alte conturi de clienti care sunt urmarite pe partener-factura. -

Codul de client CustomerID ce apare in declaratia SAFT va avea un prefix generat automat de program dupa cum urmeaza:

- Pentru persoane fizice generice la care se factureaza cu bon fiscal prefix 08 urmat de 13 zerouri

- Pentru firme din Romania cu CUI valid prefix 00. Nu se raporteaza atributul RO.

- Pentru persoane fizice cu CNP din Romania prefix 03

- Pentru persoane fizice cu cod in afara de CNP prefix 04

- Pentru firme din UE cu atribut fiscal prefix 01 cu atribut tara in fara sau VAT pt tari cu cod de tva

- Pentru firme din UE fara atribuit fiscal prefix 05 (co cod tara)

- Pentru firme din afara UE prefix 02 (co cod tara)

- A se consulta pentru mai multe informatii documentatia SAFT de la adresa https://static.anaf.ro/static/10/Anaf/Declaratii_R/406.html.

-

Sectiunea Suppliers

- Contine balanta de furnizori.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Se vor raporta soldurile pe furnizori. Aplicatia va genera balanta de furnizori doar pentru conturile configurate (vezi iconita cu rotita zimtata de la suppliers pentru configurari). Implicit va fi doar 401 si 404. Mergeti pe iconita

si bifati si alte conturi de furnizori care sunt urmarite pe partener-factura.

si bifati si alte conturi de furnizori care sunt urmarite pe partener-factura. - Codul de furnizor SupplierID ce apare in declaratia SAFT va avea un prefix adaugat dupa aceeasi regula ca a celui de la clienti.

- Contine balanta de furnizori.

-

Sectiunea Taxtable

- Contine vectorul fiscal.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Se vor raporta combinatiile TaxType (tipuri de taxa)->TaxCode (codul de taxa) folosite.

- Multe coduri sunt aceleasi ca la declaratia 100.

- Se vor adauga perechi de taxa taxtype-taxcode (vezi butonul de sus "Adaugare pereche TaxType-TaxCode (componenta vectorului fiscal)")

- La generarea declaratiei, programul va aduce automat codurile prezente in declaratie care se vor adauga la cele adaugate si salvate manual de dvs.

- Pentru a nu adauga luna de luna aceste taxe, o data adaugate in vectorul fiscal se va alege optiunea "Salvare taxe in vectorul fiscal pentru declaratiile urmatoare". In acest mod cand se va genera o declaratie noua aceasta se va precompleta cu aceste coduri de taxa adaugate manual de dvs la care se adauga eventual coduri noi prezente declaratie.

- Contine vectorul fiscal.

-

Sectiunea UOMTable

- Contine unitati de masura standardizate

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Programul va precompleta aceasta sectiune cu unitatile de masura din modulul de stocuri (Nomenclatoare->Unitati de masura). Acolo este o rubrica "UM standard" care se va completa cu unitatea SAF-T. De exemplu pentru bucata este H87.

- Trebuie sa aveti completat la fiecare produs o unitate de masura cu un cod intern dar care sa aiba mapare facuta in stocuri la unitatile standard SAF-T si E-Factura in Nomenclatoare->Unitati de masura.

- De asemenea si in modulul EC->Emitere automata facturi, la servicii este cod unitate de masura standardizata unde va trebui de asemenea trecut codul standard al acesteia.

- Contine unitati de masura standardizate

-

AnalysisTypeTable

- Contine centre de cost.

- Momentan programul completeaza aceasta sectiune cu sectiile din nomenclatorul de sectii-gestiuni (vezi butonul de configurare pentru a seta sectiile care apar)

.

. - Trebuie intrat pe butonul de configurare pentru a bifa sectiile-centrele de cost, altfel nu se vor genera automat. Dupa selectarea acestora reincarcati sectiunea cu click pe butonul

.

.

- Momentan programul completeaza aceasta sectiune cu sectiile din nomenclatorul de sectii-gestiuni (vezi butonul de configurare pentru a seta sectiile care apar)

- Contine centre de cost.

-

MovementTypeTable

- Contine tipuri de miscari de stocuri standardizate pentru raportarea SAF-T.

- Este sectiune la cerere.

- Programul o va precompleta cu nomenclatorul SAF-T pentru tipuri de miscari.

- Contine tipuri de miscari de stocuri standardizate pentru raportarea SAF-T.

-

Products

- Contine nomenclatorul de produse

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Trebuie completat in stocuri la nomenclatoare produse codul intrastat (vamal) - 8 caractere. La produsele cu cod vamal necompletat se va raporta in SAF-T un cod 0.

- Programul o va precompleta cu nomenclatorul de produse in functie de configurarile existente (vezi butonul

) si anume:

) si anume:- In functie de configurare se vor completa toate produsele sau doar produsele prezente la documente sursa - facturi de cumparare/vanzare. Implicit sunt doar produsele prezente in sales invoices si purchase invoices pentru a nu incarca inutil baza de date.

- Se vor adauga pentru servere distribuite si produsele daca sunt din alte server cu acelasi cod sau cu un prefix in fata pentru varianta cand nu sunt sincronizate ca sa nu se suprapuna produsele.

- Contine nomenclatorul de produse

-

PhysicalStock

- Contine balanta de stocuri

- Face parte din sectiunile la cerere.

- Balanta este cea detaliata pe produse, gestiuni, conturi,preturi,loturi dupa cum este in program. Se poate automat cumula si cu produsele din baze de date distribuite pe alte servere (vezi configurarile sectiunii).

- Contine balanta de stocuri

-

Owners

- Contine proprietarii stocurilor

- Face parte din sectiunile la cerere.

- Se precompleteaza cu codurile fiscale ale gestiunilor care au cod owner completat in nomenclatorul de gestiuni (gestiune de marfuri in custodie) sau cu partenerii care au marfa in custodie prin sistemul de Livrari din stocuri in contul 8033.

- Contine proprietarii stocurilor

- Assets

- Contine mijloacele fixe, valorile si amortizarile acestora

- Face parte din sectiunile raportate anual.

- Cand se genereaza declaratia anuala se va alege la perioada intreg anul nu luna curenta.

- Contine mijloacele fixe, valorile si amortizarile acestora

-

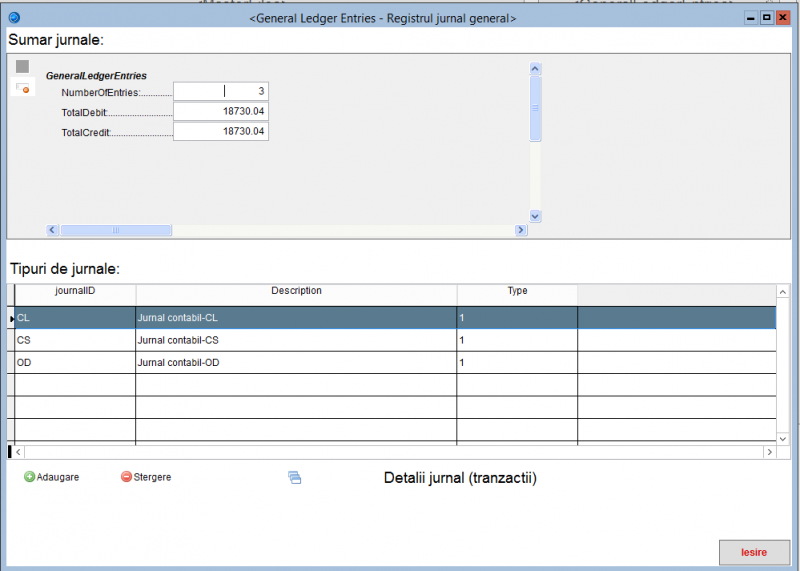

GeneralLedgerEntries (GLE- registrul jurnal general)

- Contine registrul jurnal general

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Aici vor fi toate tranzactiile contabile din registrul jurnal general, linie cu linie, asa cum sunt operate in contabilitate. Acolo unde ati atasat si taxe aferente inregistrarii contabile acestea vor aparea si in aceasta sectiune.

- Programul va genera registre separate pentru clienti,furnizori,banca,casa si operatiuni diverse asa cum sunt operate in program (CL,FR,OD,BC,CS).

- O inregistrare contabila va aparea la detalii in doua pozitii, una pentru debit si una pentru credit.

- Inregistrarile purtatoare de taxa vor avea in sectiunea TaxInformation pozitii pentru taxele de TVA sau alte taxe aferente. Pentru unele vor fi completate valori in TaxBase (baza) si TaxValue (valoarea taxei). Altele vor avea doar pozitii in care se specifica taxa cum ar fi la plati sau inregistrari unde se raporteaza doar taxa la care se refera inregistrarea nu si suma aferenta ei.

- Customerid si Supplierid vor fi completate cu codul firmei raportoare pentru inregistrari in afara de clienti sau furnizori.

- Este o sectiune importanta deoarece va sta la baza E-TVA.

- Contine registrul jurnal general

-

SalesInvoices (Facturi de vanzare)

- Contine facturile catre clienti la nivel de linie daca s-au operat prin stocuri, mijloace fixe sau emitere individuala clienti sau la nivel de note contabile daca s-au introdus doar valoric.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Programul va genera inregistrari din facturile emise prin stocuri,mijoace fixe, emitere automata facturi din EC si ce nu se regaseste in acestea va aduce doar sub forma de note contabile nu linii de factura. Restul sunt la nivel de linie de factura.

- In functie de configurari se pot cumula date si din alte servere.

- Contine facturile catre clienti la nivel de linie daca s-au operat prin stocuri, mijloace fixe sau emitere individuala clienti sau la nivel de note contabile daca s-au introdus doar valoric.

-

PurchaseInvoices (Facturi de cumparare)

- Contine facturile de la furnizori la nivel de linie daca s-au operat prin stocuri, mijloace fixe sau emitere individuala clienti sau la nivel de note contabile daca s-au introdus doar valoric.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Programul va genera inregistrari din facturile inregistrate prin stocuri, mijloace fixe si ce nu se regaseste in acestea va aduce doar sub forma de note contabile nu linii de factura. Restul sunt la nivel de linie de factura. De exemplu facturile de curent sunt aduse doar la nivel de nota contabila direct din EC deoarece nu se face receptie la ele si se accepta si note contabile la unele facturi.

- In functie de configurari se pot cumula date si din alte servere.

- Contine facturile de la furnizori la nivel de linie daca s-au operat prin stocuri, mijloace fixe sau emitere individuala clienti sau la nivel de note contabile daca s-au introdus doar valoric.

-

Payments (Plati si incasari)

- Contine incasarile si platile efectuate.

- Face parte din sectiunile obligatorii ale raportarii lunare sau trimestriale.

- Programul va genera inregistrari din incasarile din banca sau casa, mai putin viramente interne precum si alte tranzactii de tip compensare sau decont.

- Va aduce si deconturile operate proin EC-OD-Deconturi.

- Contine incasarile si platile efectuate.

-

MovementOfGoods (Miscari de bunuri)

- Contine tranzactiile de stocuri la nivel de produse, incluzand facturi,plus de inventar, avize, note de transfer, tranzactii prin care se poate reconstitui stocul.

- Face parte din sectiunile la cerere.

- In functie de configurari se pot cumula date si din alte servere.

- Datele sunt aduse doar din modulul STO.

- Contine tranzactiile de stocuri la nivel de produse, incluzand facturi,plus de inventar, avize, note de transfer, tranzactii prin care se poate reconstitui stocul.

-

AssetsTransactions (Miscari de mijloace fixe)

- Contine tranzactiile de mijloace fixe pentru anul pe care se genereaza.

- Face parte din sectiunile anuale.

- Va contine amortizari, intrari si iesiri de mijloce fixe, reevaluari, etc pentru anul pe care se genereaza.

- In functie de configurari se pot cumula date si din alte servere.

- Contine tranzactiile de mijloace fixe pentru anul pe care se genereaza.

-

Alte informatii utile

- Daca la validare cu DukIntegrator primiti o eroare legata de o sectiune si o pozitie din cadrul sectiunii, puteti ajunge usor la ea din consultarea declaratiei trecand id-ul pozitiei in rubrica "Mergi la pozitia nr:"

- Daca aveti sectiuni SAF-T generate din alte aplicatii dar care respecta formatul SAF-T, acestea se pot importa sectiune cu sectiune din ecranul de consultare declaratie. Importul se face atat prin inlocuire completa sectiune cat si prin adaugare (matching).

- Importul sectiunilor SAF-T in format XML compatibil SAF-T se poate face si pentru fisiere XML generate din Expert-Contab de pe alte servere.

- Consultarea fisierului XML se poate face si cu aplicatii externe precum Notepad++.

-

Cateva exemple completare marcaje TVA si coduri de taxa SAF-T - cum se aleg si cum se completeaza in diferite cazuri (perechea TaxType si TaxCode)

-

Codurile de taxa "TaxType" (tipul de taxa precum TVA, impozite cu retinere la sursa,etc) si "TaxCode" (analiticul codului de taxa din cadrul TaxType) se precompleteaza de catre la generarea declaratiei SAF-T in 2 moduri:

- Prin extragere din marcajul de tva ales la operarea facturilor (JVC) folosit la jurnalul de tva daca la codul de taxa este trecut "300-000000 (Conform marcaj tva JVC) ".

- Spre exemplu la o factura de cumparare cu tva 19, deductibila 100% dpdv al tva-ului se va alege codul "CBNO.19.XX.301101 - Achizitii deductibile 100% cu tva 19%". Daca la codul de taxa se trece "300-000000" atunci codul 301101 este codul de tva ce va ajunge in SAF-T la TaxCode iar la TaxType va ajunge codul 300-Taxa pe valoarea adaugata.In rubrica TAX din jurnal, codul 300-000000 inseamna ca codul de taxa il preia din jurnalul de cumparari-vanzari.

- In modulul EC la operatiuni in dreptul taxei avem 2 rubrici numite TaxBase si TaxValue. Acestea contin valoarea bazei unde e cazul si valoarea taxei. Pentru TVA se completeaza la inregistrarea cu baza (ex la cumparari in dreptul 3xx,6xx=401 ia la vanzari in dreptul la 4111=7xx). In majoritatea cazurilor programul va completa automat si va valida sumele. La partea cu tva deductibil/colectat valoarea taxei si a bazei se vor completa automat de program cu 0. Se va alege de asemenea indicatorul de cont debitor/creditor pentru taxa atunci cand avem valoare ca sa stie programul la care din conturi ataseaza valoarea taxei in SAF-T->General Ledger Entries astfel incat valoarea taxei sa nu se raporteze de 2 ori. D- inseamna taxa aferenta contului debitor, C- taxa aferenta contului creditor.

- O regula generala este ca taxbase si taxvalue sa fie completate doar la o inregistrare din registrul jurnal general altfel se vor dubla taxele.

- Unele coduri precum cele legate de nota de salarii CAS,CASS,IMPOZIT,CAM, apar in nomenclatorul de taxe dar completarea acestora este optionala. (Vezi Ghid, versiunea 2, pagina 182 pentru o lista cu aceste coduri). Ca urmare la notele de salarii nu se completeaza vreo taxa. Insa va trebui sa completati codul de taxa cand se face plata CAM si impozitul pe salarii ca sa stie ce taxa platiti, fara taxbase si taxvalue, doar codul de taxa.

- A se vedea mai multe exemple in ghidul contribuabilului pe site-ul ANAF.

- La plata TVA se pot folosi codurile 301-304 pentru a preciza tipul de plata (lunar,trimestrial,etc). Asemenea si la plata altor taxe este catre stat prin banca/casa se trece codul de taxa platit fara taxbase sau taxvalue.

-

Alt caz mai special este legat de codurile de taxa pentru vanzari prin casele de marcat fara factura. Marcajele de tva difera de cele pentru vanzari cu factura. Pentru operarea manuala a notelor de incasari prin casa de marcat cu 19% 5311=707,4427 se va alege din modulul EC codul VBNO.19.380301 (Livrări/ prestări pentru care nu există obligația emiterii facturii cu 19%) care este diferit de cel pentru vanzare cu factura VBNO.19.310309. Pentru ca din modulele de stocuri marcajele de tva la vanzare se iau din nomenclatorul de activitati atasat notei contabile de descarcare marfa, am creat o rubrica noua la activitate marcaj tva pentru vanzari prin bon fiscal pentru a nu mai crea activitati noi separate pentru vanzarile cu factura si altul pentru cele prin bon fiscal. In acest fel programul va selecta automat la transferul in ec unul din cele 2 marcaje atasate activitatii in functie de tipul vanzarii (cu factura sau bon fiscal).

- In ghid este un exemplu cu o factura emisa ulterior dupa un bon fiscal care nu se inregistreaza in contabilitate in registrul jurnal general. In acest sens la bonul fiscal se va trece codul "380301 Livrări/ prestări pentru care nu există obligația emiterii facturii 19%" la 5311,707 iar la factura care apare doar la Sales Invoices "310327 Livrări de bunuri și prestări servicii pentru care este evidențiată suma taxei colectate". Cum in programul nostru o factura nu se poate inregistra fara contare deoarece inregistram 411,707,4427 si incasarea 5311=4111 si toate apar in registrul jurnal si nota de 5311=707,4427 ramane doar cu ce este bon fiscal fara factura nu avem cum sa facem in felul acesta pentru ca denatureaza corelatiile intre conturi/balante si registrul jurnal general. De aceea facturile vor avea codul de facura 310309 iar ce este doar bon fiscal 380301. Codul 310327 nu se va folosi decat daca va inregistrati manual dumneavoastra altfel notele si factura se va adauga manual direct in SAF-T.

- De asemenea sunt coduri noi pentru autocolectare tva gasiti cod marcaj de TVA care incepe cu VBAC...

-

Un alt caz special il reprezinta cumpararile cu tva deductibil 50%.

- In acest va recomandam sa folositi urmatoarea solutie agreata si de ANAF (vezi precizarile SAF-T din documentatia actualizata) si anume inregistrare facturii pe deductibilitate 100% si la ajustarea notei de tva se va alege codul pentru 50% dupa cum descriem mai jos:

- In ultimele actualizari ale nomenclatoarelor SAF-T au inclus si o categorie noua "Achizitii nedeductibile 50%".

- Sa presupunem ca avem o factura de 119 lei benzina deductibila 50% din punct de vedere al tva-ului. Nu ne intereseaza deductibilitatile cheltuielilor in acest exemplu ci doar deductibilitatea tva-ului. Tipurile de taxe deductibile/nedeductibile se refera la TVA nu la cheltuieli.

- Vom avea:

- % = 401 119 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 6022 = 401 100 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 4426 = 401 19 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 6022 = 4426 9.5 lei CBTD.19.XX.391101 din "Achizitii nedeductibile 50%" (se scade din D300 la taxa dedusa) - Achizitii de bunuri si servicii taxabile cu 19% altele decat importurile deductibile 50%.

- Sau (daca avem si tva si ch.nedeductibila 50%):

- % = 401 119 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 6022.ded = 401 50 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 6022.ned = 401 50 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 4426 = 401 19 lei CBNO.19.XX.301101 Achizitii deductibile 100%

- 6022.ded = 4426 4.75 lei CBTD.19.XX.391101 din "Achizitii nedeductibile 50%" (se scade din D300 la taxa dedusa) - Achizitii de bunuri si servicii taxabile cu 19% altele decat importurile deductibile 50%.

- 6022.ned = 4426 4.75 lei CBTD.19.XX.391101 din "Achizitii nedeductibile 50%" (se scade din D300 la taxa dedusa) - Achizitii de bunuri si servicii taxabile cu 19% altele decat importurile deductibile 50%.

- Pana acum se presupunea ca este ok sa le inregistram pe Achizitii nedeductibile 50% ca o clasificare a acestor inregistrari ceea ce nu era gresit daca nu faceam nota de ajustare. Deci nu inregistram pe Achizitii deductibile 50% direct pentru ca facem ajustare la urma ci pe achizitii deductibile 100% si apoi pe Achizitii nedeductibile 50%.

- De asemenea si daca era nedeductibile 100%, daca se inregistra TVA-ul ca mai sus 4426=401 si apoi se punea toata suma pe cheltuiala 6xx=4426 se va alege tot cu 100% la credit 401 si pentru ajustare codul CBTD.19.XX.351101 de la categoria ACH_NEDEDUCTIBIL.

- Vom avea:

-

Alte cazuri de ex impozitul retinut pe chirii.

- 612 = 401 1000 lei - nu se pune nimic (dpdv wht tax).

401 = 446 80 lei. Tax 628-628010, la TaxBase,TaxValue se va lasa 0.

401 = 5121 920 lei. Tax 628-628010, TaxBase:920 lei TaxAmount: 80 lei.

-

Alte cazuri ex impozitul retinut pe dividende.

- 117 = 457 - distribuirea 1000 lei - nu punem nimic (dpdv wht tax)

457 = 446 – impozit retinut 50 lei. Tax 604-604010, la TaxBase,TaxValue se va lasa 0.

457 = 5121 – Plata dividende nete 950 lei, Tax 604-604010, TaxBase 950, TaxValue: 50 lei.

446 = 5121 – plata impozit 50 lei , Tax 604-604010, TaxBase 0 lei, TaxValue 0 lei

- Un principiu de baza este sa nu se puna TaxBase si TaxAmount la contul in care se colecteaza taxa (4426,4427,444,446,etc). Acolo se pune doar codul de taxa.

-

-

Importul unor sectiuni SAF-T generate din alte aplicatii

- Daca din diverse motive contabilitatea nu se tine complet in Expert-Contab, se pot importa sectiuni SAF-T din alte aplicatii daca respecta formatul SAF-T. De regula acestea sunt PurchaseInvoices si SalesInvoices pentru ca registrul jurnal general este operat in intregime in contabilitate si nu aveti ce importa. Chiar si fara import programul va aduce oricum din registrul jurnal in purchaseinvoices si salesinvoices facturile operate ca note contabile, cumulat la nivel de nota insa daca tineti neaparat sa le aveti detaliat in aceste sectiuni si acestea nu s-au operat in program ci in alt sistem, cu pasii de mai jos se pot importa.

- Trebuie ca in fisierul xml sa fie aceleasi conturi ca cele din GeneralLedgerAccounts.

-

Daca de exemplu se doreste importul sectiunilor PurchaseInvoices si SalesInvoices se va proceda in felul urmator:

- Trebuie sa aveti xml-in format saf-t generat din aplicatia B cu minim urmatoarele sectiuni:

- PurchaseInvoices.

- SalesInvoices.

- Products.

- UOM.

- Apoi se va proceda la import dupa cum urmeaza"

- Se genereaza intai sectiunea products cu datele din contabilitate atatea cate sunt. (poate aveti doar obiectele de inventar operate la dvs in contabilitate si doar restul se importa).

- Se importa sectiunea Products din declaratia B cu click pe butonul de import

. Avem nevoie de sectiunea products pentru ca aici se afla nomenclatorul de produse care se vor regasi in sectiunile purchaseinvoices si salesinvoices.

. Avem nevoie de sectiunea products pentru ca aici se afla nomenclatorul de produse care se vor regasi in sectiunile purchaseinvoices si salesinvoices. - Optional puteti opta sa puneti un prefix in fata la codul de produs importat ca sa nu se suprapuna cu cele existente. Acesta e format din 3 caractere si poate fi un simbol sa stiti din ce aplicatie l-ati importat.

- Pasul urmator este sa importam sectiunile PurchaseInvoices si / sau SalesInvoices. Aici pasii sunt un pic diferiti.

- Intai va asigurati ca sectiunile purchaseinvoices si /sau salesinvoices nu au nici o inregistrare. Scopul este sa importam intai din xml detaliat facturile iar ulterior sa incarcam facturile operate doar ca note contabile in contabilitate si care nu se regasesc in import.

- Daca la importul produselor ati optat sa puneti un prefix in fata la codul de produs, sa alegeti si aici la fel sa puna prefix in fata la codul de produs si acela sa fie identic cu cel ales la products. Scopul este sa avem corespondenta intre codurile de produse din master-Products si cel de la SD-Sales si SD-Purchase invoices. Nu alegeti sa puna prefix la facturi ci doar la codurile de produse.

- Dupa ce ati importat fisierul xml, dati click pe butonul de incarcare date

sa adauge si facturile operate doar ca note contabile si care nu s-au regasit in xml-ul importat. Obligatoriu este ca numarul facturii din fisierul xml sa fie identic cu cel din contabilitate altfel programul va considera factura diferita si o va adauga la ce ati importat deja dubland inregistrarile.

sa adauge si facturile operate doar ca note contabile si care nu s-au regasit in xml-ul importat. Obligatoriu este ca numarul facturii din fisierul xml sa fie identic cu cel din contabilitate altfel programul va considera factura diferita si o va adauga la ce ati importat deja dubland inregistrarile. - La urma verificati sa fie corecte sectiunile importate si sa nu se dubleze.

- Trebuie sa aveti xml-in format saf-t generat din aplicatia B cu minim urmatoarele sectiuni: